文 | 新浪财经 徐巧

作为百万亿大资管业中体量最小的一环,期货资管可谓是在夹缝中艰难求生存。近日,监管叫停场外期权的期货资管产品备案,更是带来沉重一击。

基金业协会数据显示,截至2018年2月底,期货公司资管业务规模为2118亿元,较去年底的2458亿元缩水13.83%。回顾发展历程,起步晚、体量小、专业人员配备不足、过度依赖通道业务成为期货资管难以摆脱的困境。

2012年期货资管开闸:

受限于“一对一”模式 规模裹足不前

相比于其他资管机构,期货公司的资管业务无疑起步最晚、规模最小。

2012年5月,证监会颁布《期货公司资产管理业务试点办法》标志期货资管正式拉开序幕。《试点办法》允许国内期货公司以专户理财的方式从事资产管理业务,期货公司除了能够投资于商品期货、金融期货等金融衍生品外,还可以投资股票、债券、基金、票据等金融资产。

开闸后,18家期货公司获得首批资管业务资质,其中有9家来自券商系,如华泰期货、广发期货等。然而,受限于“一对一”模式、期货公司净资本达5亿以上、分类监管评级B类B级等因素,期货资管的业务规模裹足不前,在试水前两年并无太大起色。

在所有制约因素中, “一对一”业务模式最为鸡肋。按照《试点办法》规定,单一客户委托期货公司的委托资产不得低于100万元人民币。但从业务操作角度来看,如果一家期货公司的投资经理只管理100万的资金,该业务基本算亏钱买卖。因此,大多数期货资管业务的单笔业务设定在300万元门槛以上。这意味着,期货公司需要寻求更多的高净值客户,或者寻求与私募合作。大资金难求,小资金又瞧不上,期货资管在一起步就面临尴尬。

另一方面,“由于期货公司在非标资源、二级市场投资方面都缺乏优势,当时资管规模并没有做起来。”申万宏源在研报中分析指出。

2014年,“新国九条”的出台为期货资管进一步打开空间。当年5月,国务院发布《关于进一步促进资本市场健康发展的若干意见》,一方面对期货行业放宽业务准入,另一方面扩大期货资管的投资产品范围。与此同时,当年期货资管规模开始有统计数据公布。基金业协会数据显示,截至2014年底,期货资管实现从“0”到“1”的突破,达到124.82亿元。

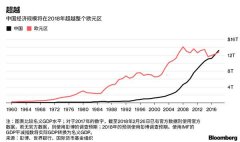

横向对比来看,券商资管业同样起步于2012年,但在政策松绑后迎来爆发式增长。2014年,券商资管规模已经达到7.9万亿元。同样的开闸时间,却是完全不一样的发展速度,券商资管直逼10万亿关口,期货资管还在百亿量级挣扎。

2015年疯狂扩张7倍:

“一对多”模式破冰 通道业务成救命稻草

“一对多”模式的破冰,让期货资管真正迎来爆发式增长。

2014 年12 月,中国期货业协会发布《期货公司资产管理业务管理规则(试行)》,规定“期货公司及子公司从事资产管理业务包括为单一客户办理资产管理业务和为特定多个客户办理资产管理业务”。这意味着,监管放开期货公司资管“一对多”业务限制。

在政策松绑下,期货资管规模从2014年底的约125亿元,飙涨至2015年底的1045亿元,一年扩张超过7倍。尽管基数仍然较小,但增速凶猛不容小觑,引起资本市场关注。

事实上,在期货资管疯狂扩容的过程中,通道业务扮演了至关重要的角色。

所谓通道业务,一般指银行为了解决资金出表,将资金委托给信托、券商、基金等机构成立资管计划。对期货公司而言,通道业务也是做大资管规模的利器。到2016年底,期货资管翻番规模增长,达到2792亿元。业内人士透露,通道业务在期货资管中占比高达八成。

起步较晚、资金获取较难,让期货资管业务更加依赖通道业务,但这也加剧了日后转型的困难。

资管新规出台:

通道业务被堵死 期货资管何去何从?

资管新规的出台,彻底掐断了金融机构对通道业务的幻想,这对于本来就孱弱的期货资管来说,无疑是雪上加霜。

2017年底,央行牵头、“一行三会一局”联合出台《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,旨在打破刚性兑付、消除多层嵌套和通道,引导资管行业回归本源。一言以蔽之,金融机构靠通道做大规模的时代将一去不复返,主动管理能力强的机构方能脱颖而出。